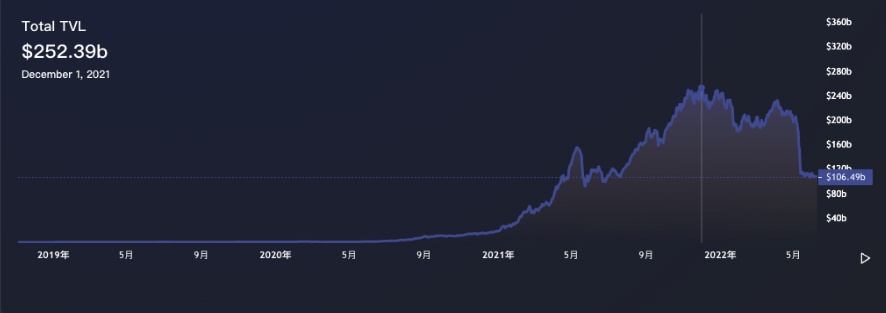

从2021年12月的2500亿美金,到如今的1060亿美金,短短半年时间,整个行业所有链上生态的TVL(Total Value Locked)跌了将近60%。

图:加密行业总TVL数据变化,2022年6月7日,来自DeFiLlama

加上近期Luna生态、StepN两个市场上最大的热点崩盘,妥妥的熊市节奏无疑。

熊市了,市场上的钱都在哪儿?我们分析了DeBank上排名前50的钱包地址,查看这些巨鲸的资产动向,找出了目前熊市阶段,这50个巨鲸质押或流动性挖矿偏好的Top8 DeFi平台。

01

Convex

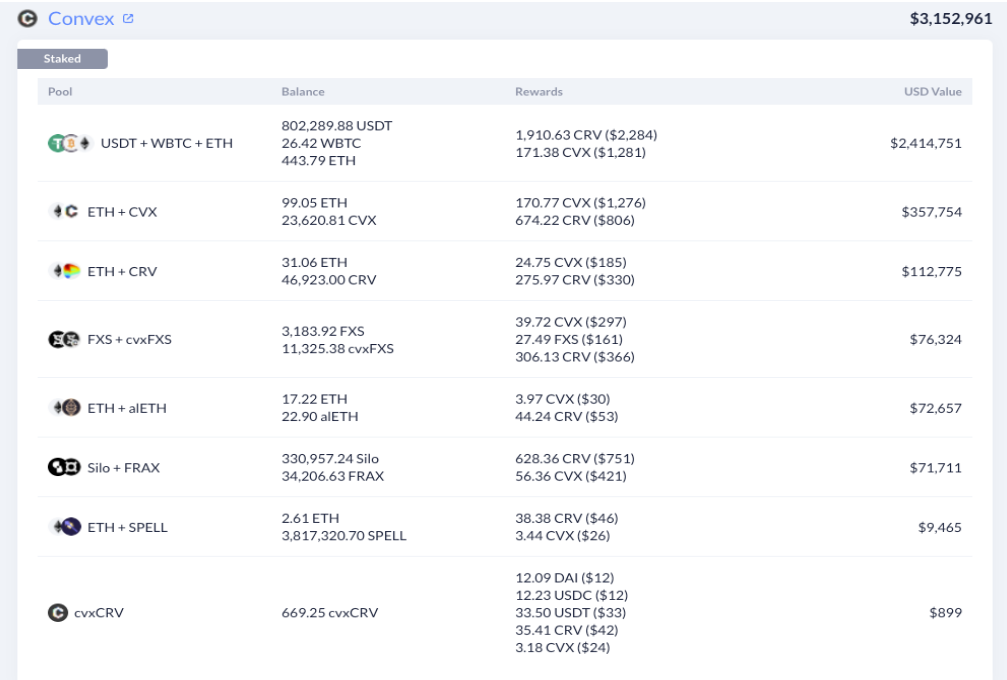

Convex是目前最受巨鲸们欢迎的DeFi 协议。

Convex是一个机枪池,主要帮助Curve(DeFi最大的DEX之一)的流动性提供者以及CRV持有者收益最大化。

目前Convex上线将近100个池子,除了各种类型的稳定币之外,还有BTC锚定币、ETH以及其他小币等,但是对于巨鲸们来说,更偏好的还是稳定币、主流币的挖矿。

当然,CRV的抵押也不少,毕竟,为了提升在Curve流动性之争中的话语权,Convex使尽各种办法吸引用户抵押CRV。

从目前Convex官网上的收益率数据看,随着市场走熊,整体收益率低了很多,稳定币组合的收益率在0.07%-11.23%不等,其他小币的收益率会高很多,不过风险也更大,以下为两个巨鲸在Convex上面挖矿的案例。

图:两个参与Convex挖矿的巨鲸案例,来自DeBank

图:Convex部分流动性挖矿池收益率及TVL数据,来自Convex官网

02

Curve

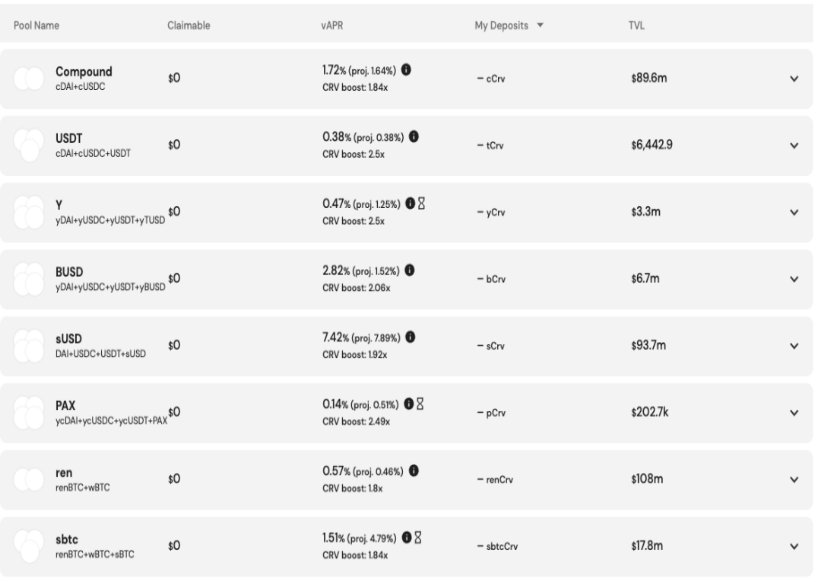

前面也提到,Curve是DeFi最大的DEX之一,尤其以提供稳定币流动性著称。

虽然Curve的TVL远远超过Convex,仅次于MakerDAO排名第二,但是从这些巨鲸们的个人挖矿选择来看,在Curve上面挖矿的热情远不如Convex,挖矿投入的资金量也相对比较低,毕竟,收益率确实不高。

在Curve上挖矿的巨鲸,要么是质押CRV,要么用BTC的锚定币组合挖矿,熊市的收益怎么说呢,当放银行活期吧。

图:Curve上用BTC锚定币组合挖矿案例,来自DeBank

图:Curve部分流动性挖矿池子收益,来自Curve官网

03

Aave

Aave是DeFi借代的扛把子,一个健全的金融市场,借代是其中非常重要的一环。

尽管已经进入熊市,巨鲸们还是会选择把资产放到Aave里面,一方面抵押资产获得利息,另一方面,借出需要的资产去其他DeFi Dapp中挖矿,毕竟,能赚取利息差就是好生意。

Aave抵押资产的利息不高,也就相当于银行活期的利率水平,不过好在借款利率也不高,有好的套利机会时,还是非常能提升资金的使用效率的。

不过,利率也是浮动的,目前利率低说明对贷出的资金需求不高 ,当极端行情或者有非常好的套利机会出现时,贷出的利息以及抵押借入的利息都会相应提升。

比如极端抄底行情出现时,稳定币利息可能会急剧上升。比如BNB每次打新之际,贷出BNB的利息也会变高。

资金的需求变多了,资金的使用费率自然就高了。

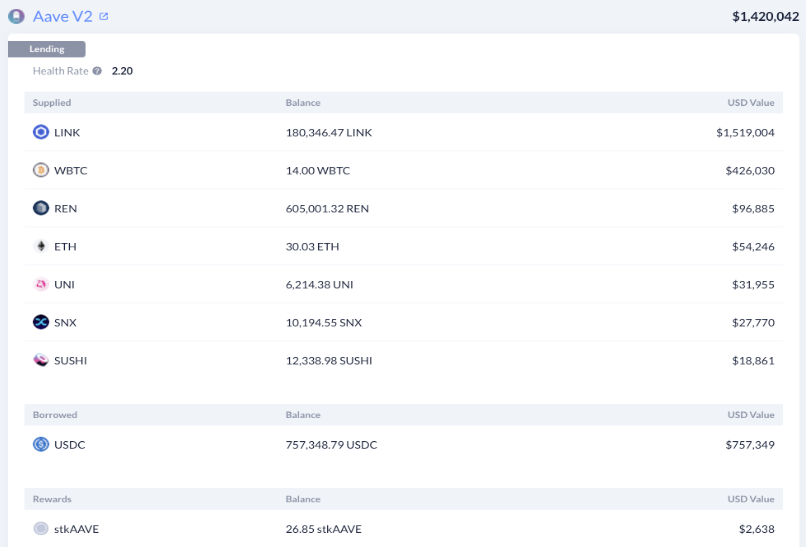

图:Aave借代案例,来自DeBank

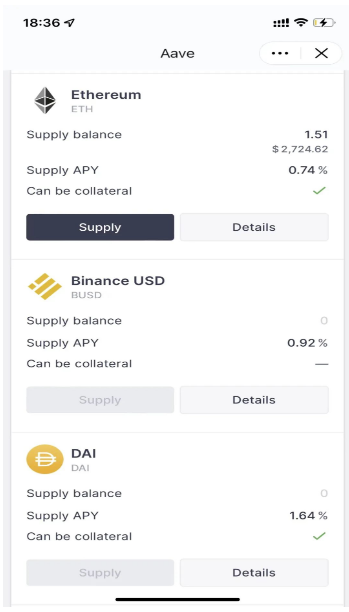

图:Aave部分资产抵押及贷出利息详情,来自Aave官网

04

Uniswap

Uniswap作为DeFi蓝筹项目,DEX的头牌,自然是很多巨鲸的不二之选,但是,从Top50的巨鲸参与程度来看,对Uniswap的流动性挖矿的热情远不如牛市,毕竟,以目前的市场行情去挖矿,流动性损失太大,不如去Convex或Curve上参与稳定币挖矿来的安全靠谱。

再加上熊市Uniswap成交量缩水不少,而流动性挖矿的收益,主要来自成交用户手续费的一部分,所以,当成交量不足时,挖矿收益自然会低很多。

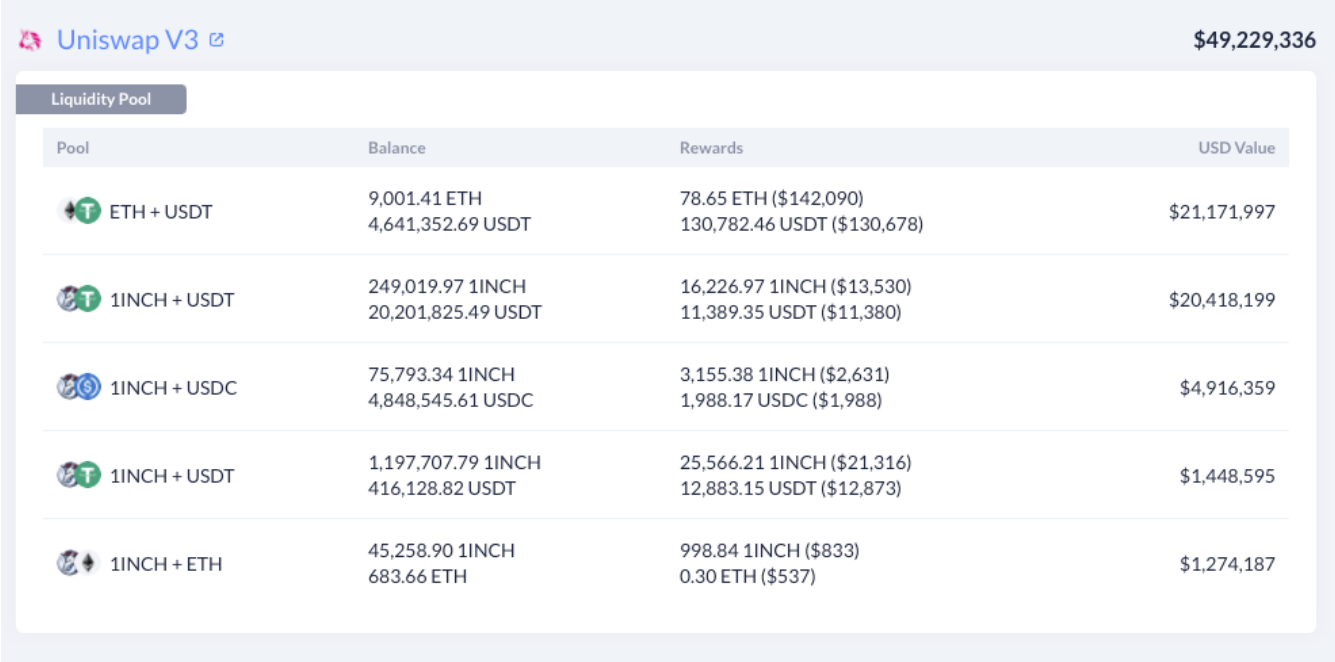

图:Uniswap 流动性挖矿案例,来自DeBank

05

Maker

虽然DAI只是Maker的一个应用,但现在的DAI,基本上已经发展成为Maker的代名词了。

目前DAI已经成为加密世界中最重要的由加密货币作为抵押物的稳定币。

作为DAI的抵押物可以是以太坊等20多种主流Token。当你需要一笔流动性资金,但是又不想卖掉你手里的以太坊时,可以把以太坊作为担保物抵押在Maker中,生成DAI,用DAI去购买你所需要的资产。

听起来和借代似乎有点像,但是稳定币的意义远不止于此,对于加密世界中的所有的定价以及大多数支付场景,使用稳定币会比使用波动剧烈的加密货币少很多冲突。而Maker的稳定币DAI,是一种完全构建在区块链上的稳定币,不需要依赖于法律制度或者任何其他可信第三方。

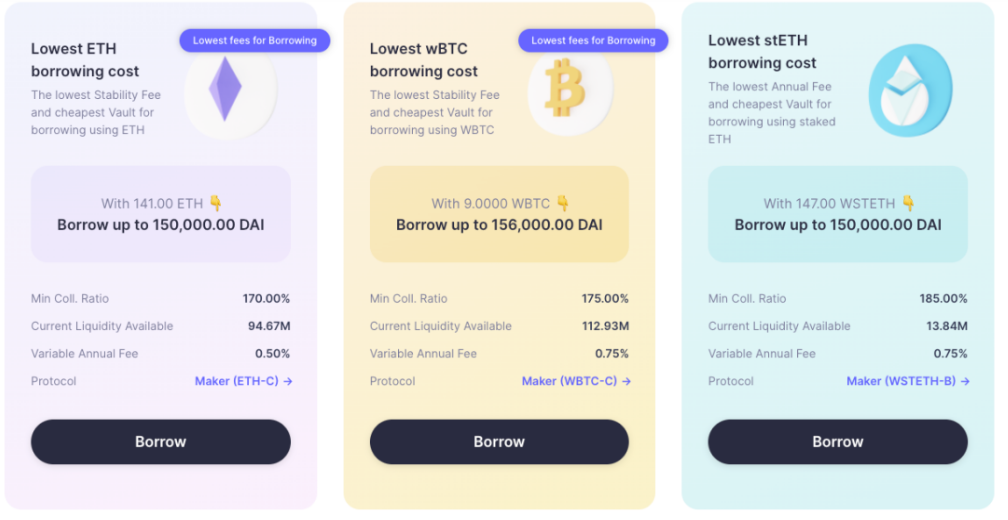

对于巨鲸来说,选择Maker,主要用来铸造DAI稳定币,这个过程中赎回抵押物ETH的手续费是极低的,使用以太坊抵押铸造DAI的年利息才0.5%,所以资金成本是相当低的了。

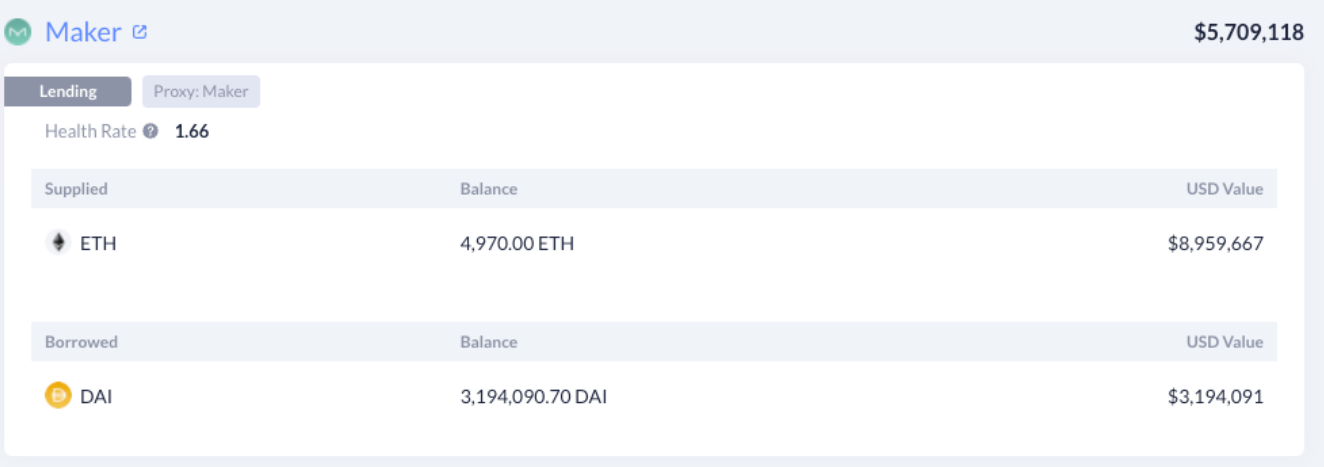

图:Maker抵押借代DAI案例,来自DeBank

图:Maker各项抵押物铸造DAI费用及入口,来自Maker官网

06

Frax

经常看白话文章的朋友应该熟悉Frax,在「DeFi2.0的代表作,或许就在Curve War这极大选手」当中,我们就提到了算法稳定币的龙头Frax。

ESD、BAS、UST等纯算法稳定币相继崩盘,部分抵押的算法稳定币Frax,一跃成为算法稳定币龙头项目。而且Frax在Curve流动性之战中似乎越战越勇,目前已经成为了CVX的最大持有者。

CVX的最大持有者意味着什么?

CVX是Curve的Token,锁仓CVX可以获得veCRV,持有veCVX意味着治理权、Curve协议成交费的50%、以及提升CRV奖励的倍数。

所以,每个参与到Curve流动性之战中的协议都会尽可能多地获取CRV,从而为存储用户获得最大可能的提升倍数,即意味着更多的收益,从而吸引更多的TVL。

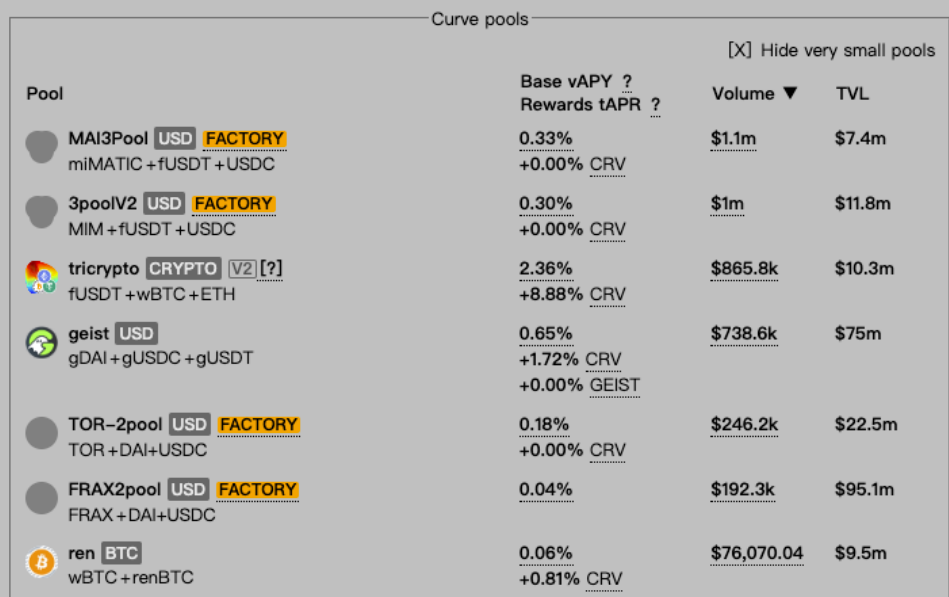

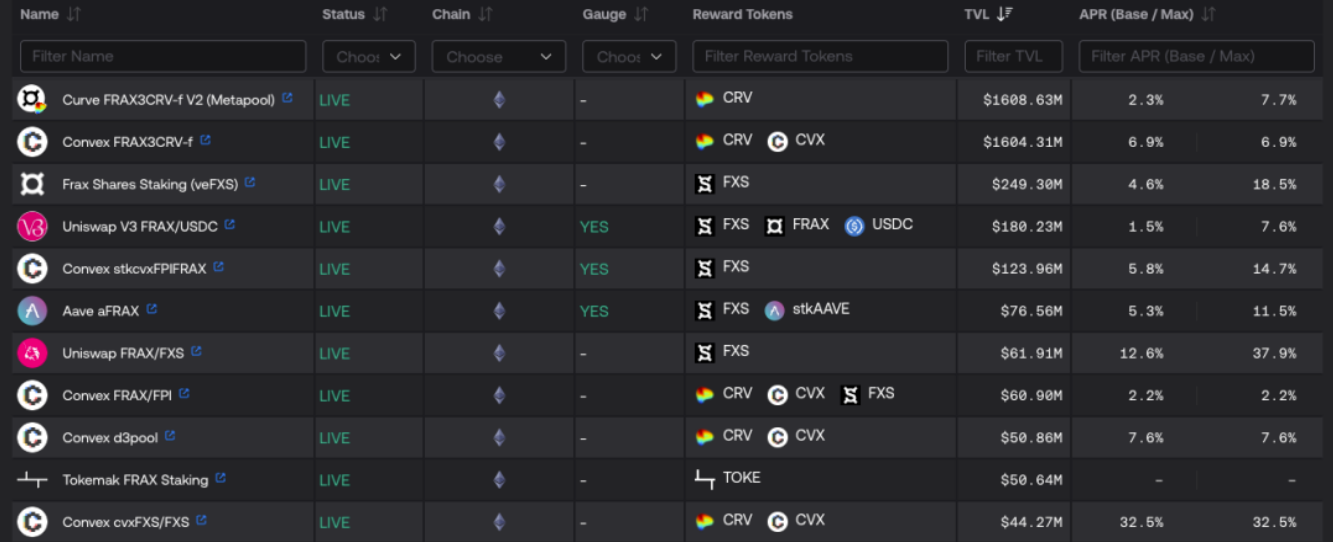

目前Frax各流动性池收益相对来说还不错,相比其他协议池子,收益明显要高出一截,也算是熊市行情下对稳定币组合来说比较不错的收益了。

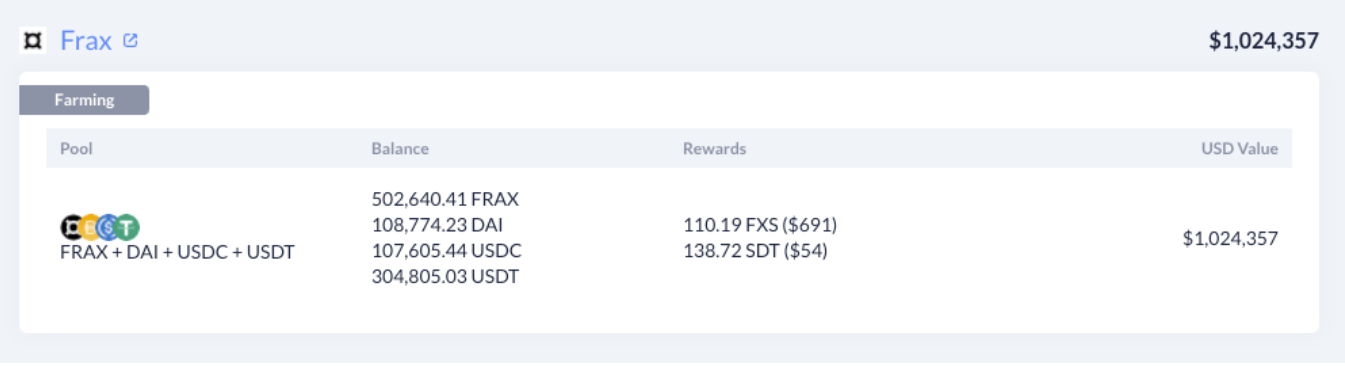

图:Frax流动性池挖矿案例,来自DeBank

图:Frax各流动性池收益及TVL情况,来自Frax官网

07

GMX

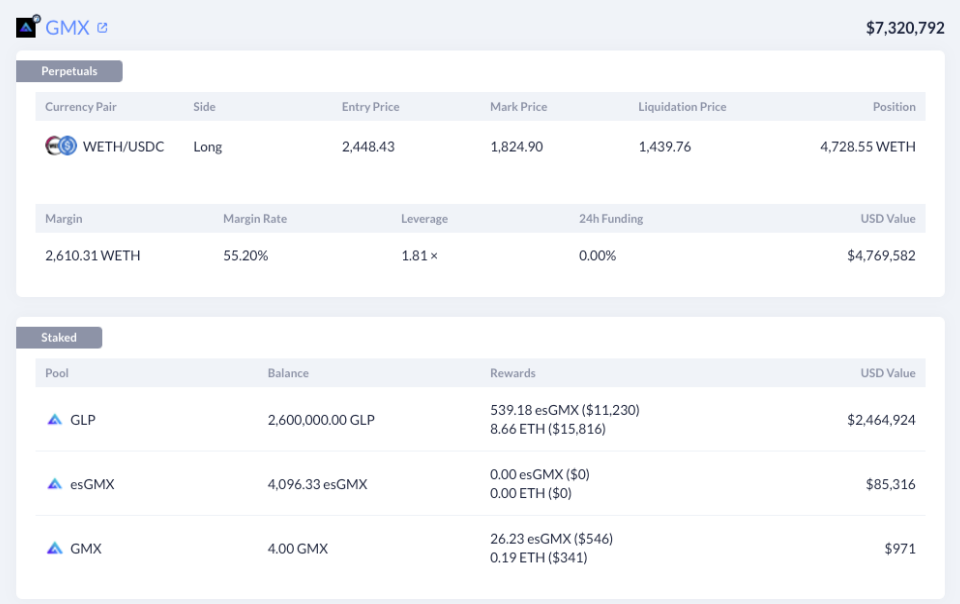

GMX是一个去中心化的永续DEX平台,目前巨鲸在GMX中的操作更多的是低杠杆的套期保值,或者抵押GMX、GLP等平台token获取收益。

目前在GMX中抵押GMX和GLP收益率还不错,分别达到24.6%和39.1%,在目前的市场行情下算不错的收益了,所以,在Top50的巨鲸中,不少巨鲸都选择参与GMX Token质押获取收益。

图:GMX低倍杠杆及token质押案例,来自DeBank

08

Beefy

Beefy也是一个机枪池,去中心化的多链收益优化平台,上面各池的收益比起其他DeFi 协议确实挺夸张的,尤其是一些小币种的流动性池,收益可以达到数百倍,不过,估计在这种行情下高收益也很难持续。

目前看到的巨鲸在Beefy中的操作,更多的是稳定币组合,或者稳定币+主流币的组合,在这种行情下还是比较谨慎参与流动性池的挖矿操作。

不过,就算是稳定币挖矿,看起来Beefy的收益似乎也是要高很多的,这也是Beefy作为一个新平台短短几个月之内能快速崛起的原因吧。

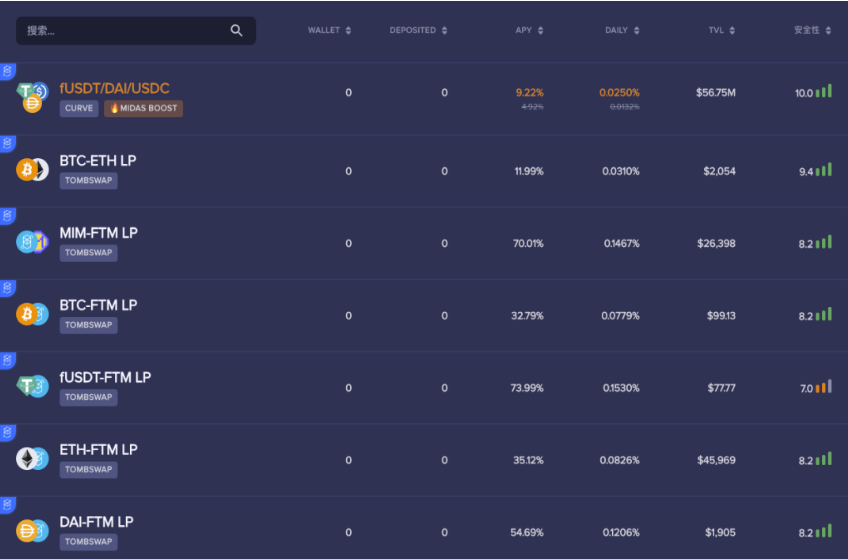

图:Beefy各池收益及TVL情况,来自Beefy官网

09

小结

当然,上面的八个协议平台只是列举了DeBank上排名Top50的巨鲸用户对DeFi协议的偏好,样本量不太多,不一定很全面地反应事实。

但是,从这些巨鲸行动上,我们多少能看出目前比较受欢迎的挖矿平台,同时,也能筛选出一些比较有价值的DeFi挖矿信息。

然而,熊市漫漫,最聪明的钱也许早就换成了稳定币或主流币囤在冷钱包里,等待市场最熊的时候慢慢抄底,然后等待下一个牛市的到来。

不管怎么样,在理财的过程中进行资产配置是必不可少的,在尽可能保障资产安全的情况下,去参与稳定币或主流币挖矿,让自己的资产能缓慢增值,何乐而不为呢~

熊市来了,你的资产都在哪儿呢?一起来聊聊吧。